根据澳新银行的《住房负担能力报告》(Housing affordability Report)显示,随着利率在更长时间内保持在高位,新房源供应减少,住房负担能力可能在未来12个月进一步恶化。

尽管最近房价增长急剧放缓,悉尼尤其明显。

CoreLogic的数据显示,在截至11月26日的过去四周里,悉尼的房价仅上涨了0.1%,而在此前四周的涨幅为1%。

墨尔本的房价涨幅下降了0.1个百分点,从0.6%的涨幅回落,而首府城市整体的房价涨幅为0.5%,是前四周1%涨幅的一半。

CoreLogic研究主管Eliza Owen表示:“我认为,到2024年,住房负担能力可能会变得更糟,然后才会好转。”

“你不能依靠房地产市场的下跌来提高人们的负担能力。即使在房价增长放缓的情况下,由于租金继续上涨,利率持续高于预期,储蓄首付的时间仍将更长。

“在供应方面,建筑开工可能会在2024年放缓,特别是对于单元房而言,因为我们已经看到今年的住宅批准数量下降,目前每月约13,000个,远低于每月17,000个的历史平均水平。”

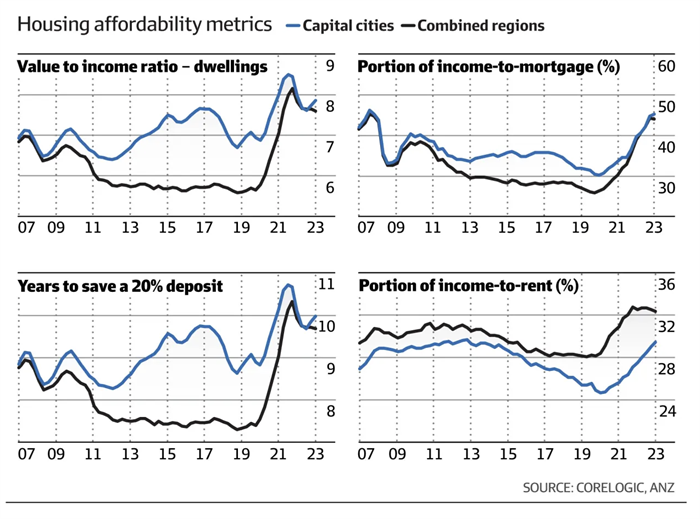

由于房价、租金和利率同时上涨,今年住房负担能力恶化。

自今年1月以来,全澳广告租金价格上涨了6.8%,而利率上升了1.25个百分点,房屋价格上涨了7.2%。

在全国范围内,储蓄20%的首付所需的时间已攀升至10年,而在截至今年9月的一年里,悉尼的储蓄所需时间已攀升至12.6年。

在全国范围内,偿还新贷款所需的金额已激增至占家庭收入的46.2%,高于一年前的40.3%,也远高于34%的10年平均水平。

悉尼购房者现在需要创纪录的58.1%的收入来偿还一笔新贷款,高于一年前的48.9%。

悉尼的独立屋买家将不得不花掉其收入的72.2%,高于去年同期的59.5%。尽管单元房的负担能力有所提高,但购房者仍将需要43.3%的收入来偿还新的贷款,这一比例较一年前的37%大幅上升。

澳新银行高级经济学家Adelaide Timbrell表示:“这些多重负担能力挑战并不是孤立的,而是相互作用,导致购房机会不公平。”

“由于房租上涨耗尽了储蓄,攒够贷款所需的初始首付变得更加困难。”

“随着房价上涨,存款要求不断提高,贷款利率上升,贷款金额也在减少。这种情况有助于解释为什么低收入家庭的住房拥有率随着时间的推移大幅下降,并可能导致未来首次购房者的活动减弱。”

在阿德莱德,住房负担能力明显恶化,储蓄一笔首付所需的时间激增至10.5年,而偿还一笔新贷款所需收入的比例跃升至48.5%。

“阿德莱德的房地产市场已经变得如此遥不可及。从大多数指标来看,它现在是最负担不起的首府城市。”

“如果你是一个在过去几年里一直在存首付的人,那么转眼间机会就会从指缝中溜走。”

相比之下,墨尔本的负担能力在某些方面有所改善,储蓄首付的时间从2018年9月的10.2年降至9.6年。

在墨尔本,偿还新贷款所需的收入占比也随着利率上升,但上升幅度较小,从31.9%升至44.4%,接近2010年的水平。

在疫情期间,各偏远地区的住房负担能力恶化,并继续下降,大多数指标现在与首府城市市场相当。

现在,攒够20%的首付需要9.7年的时间,购房者需要花费44.7%的收入来偿还一笔新贷款。

Timbrell表示,按照目前的利率,要让人们买得起房子,房产价值中位数需要下降约26万澳元,但这不太可能发生。

“我们预计房价会继续上涨,因为进入市场的新房并不多,”她说。

“另一方面,需要住房的人数正在迅速增长。所以,尽管借贷能力实际上比一年前要低,但实际的供应限制给价格带来了上行压力,所以普通人借不到那么多钱了。”

参考资料:AFR