2024年,随着市场触底,顶级办公楼价值可能会下跌25%

未来一年,CBD顶级办公楼的价值可能再下跌10%至15%,而随着混合工作模式的盛行,办公场所板块在努力应对债务成本上升和需求疲软的问题。

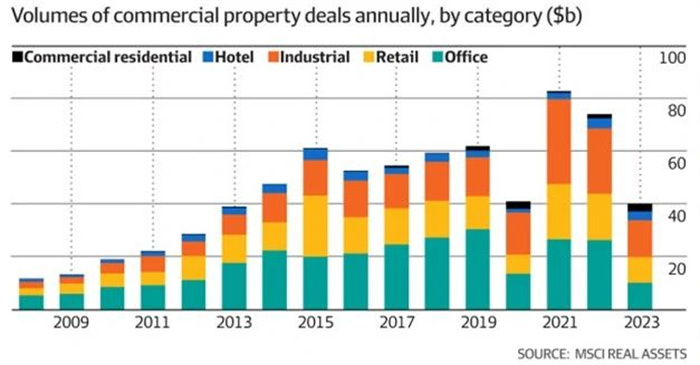

过去18个月,随着10年期债券收益率(价值的关键性决定因素)稳步上升,商业地产价值承压。办公楼板块一直是最脆弱的,房东提高租金抵消估值压力的能力较弱。

Colliers的一项分析显示,截至去年底,悉尼CBD顶级办公楼的价值缩水12.5%至15%。相比之下,澳洲最大的房东之一ASX上市的Dexus,在去年6月其办公楼投资组合逐步下调了7.7%,在去年12月进一步下调了6%。

但根据Colliers的分析,到今年9月触底时,悉尼优质办公楼的价值可能会从2022年6月的峰值下跌至多25%至27.5%。

Colliers估值与咨询服务总经理Dwight Hillier说:“全球金融危机从高峰到低谷花了21个月。这个重估周期在24个月左右,所以此次也不会例外。”

不过,办公楼价值下滑到这种程度,可能会挑战一些超级基金投资者的信心。这些投资者本周表示,他们已将所持办公楼资产的估值下调至无需进一步减记的程度。

在2022年中的市场顶峰时期,CBD优质办公楼的收益率在4.25%至4.5%之间。自那以来,收益率已上升了62.5个基点。根据Colliers的预测,到今年晚些时候市场触底时,收益率将上升137.5个基点,使高端办公楼收益率略低于6%。

Hillier 说:“估价师尽力寻找实际交易信息做出估值决策,并做出更大胆的改变。自2022年12月以来,每个季度仅增长12.5个基点。”

“这是缓慢而痛苦的折磨。但我们可能在2024年第一季度看到更显著的收益率增长调整。可能是25个基点或50个基点,谁知道呢。”

在混乱的市场中,市场定价一直很缓慢,尤其是澳洲和悉尼,在商业地产贬值过程中远远落后于北美和欧洲市场。

由于卖方和潜在买家陷入僵局,过去一年只有少数几笔重大交易。那些达成协议的交易通常都有很大幅的折扣。

市场的下一个里程碑交易可能是出售悉尼255 George Street价值8亿澳元大楼的一半股权,这些股权由Mirvac从AMP Capital手中接管的一家批发基金持有。

一些亚洲基金对该大楼股权兴趣浓厚,对整座大楼的估值在7亿澳元左右,实际上比最初的预期低10%。据市场消息人士称,如果达成协议,收益率可能会在6%左右。

-end-

作者来源:AFR